Hace poco más de un año, la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, más conocida como Sareb o banco malo, seleccionó a tres compañías controladas por gigantes de la inversión, Blackstone y KKR, para que gestionasen y vendiesen sus activos.

Desde entonces, la comercialización de sus inmuebles y préstamos impagados está en manos de Anticipa-Aliseda (Blackstone) e Hipoges (KKR), que podrán vender esos activos -valorados en más de 25.000 millones de euros- hasta el mismo día del teórico cierre de Sareb, según explican estas firmas de gestión inmobiliaria en sus últimas cuentas anuales.

Estas entidades explican en sus memorias de 2022 algunos detalles de sus contratos. Estos se cerraron por tres años, pero son ampliables. Por ejemplo, Anticipa detalla en su informe anual que "con fecha 1 de abril de 2022" suscribió el contrato con el banco malo para la "gestión y comercialización de parte de los activos de Sareb" y que "dicho contrato tiene una vigencia inicial de tres años, siendo prorrogable hasta el 28 de noviembre de 2027".

Y Aliseda va un paso más allá porque indica que se podrán prorrogar bajo criterio de Sareb. Este servicer -el término que emplea el sector cuando habla de las firmas a las que se encarga comercializar activos- desglosa en su informe de 2022 que, un año antes, el banco malo "sacó a concurso, mediante un proceso competitivo, la gestión y comercialización de parte de sus activos, denominado Proyecto SMO Contrato de Servicios de Gestión".

"La sociedad [Aliseda], junto con Anticipa, se presentaron a este concurso conjuntamente, resultando adjudicatarias" y sellaron el contrato con fecha 1 de abril de 2022, "comenzando la prestación de los servicios gradualmente desde el 1 de julio", de ese mismo año. También explica que "el Contrato SMO tiene una duración inicial prevista hasta el 30 de junio de 2025, con posibilidad de dos prórrogas a voluntad de Sareb, siendo de obligado cumplimiento las prórrogas para la sociedad y anticipa, si Sareb decide prorrogarlo".

Hipoges también apunta que en 2022 firmó un contrato de tres años prorrogable por dos más "a voluntad" del banco malo. En su caso, gestiona activos por valor de 14.000 millones, según indica en sus cuentas.

Sareb explica a elDiario.es que decidirá si prorroga estos contratos en función de los resultados, de cómo evolucione la actividad encargada a las firmas controladas por los dos gigantes de la inversión.

El contrato se cerró antes de que la sociedad estuviera controlada por el Estado, por lo que no se rigió por la normativa de contratación del sector público. Sareb pasó formalmente a manos estatales en enero de 2022. Entonces, el Consejo de Ministros aprobó un Real Decreto para tomar su control, al eliminar una norma que le impedía superar el 50% del accionariado. Una decisión que llegó después de que Europa obligase a España a asumir la deuda de 35.000 millones de la sociedad que se quedó con los activos tóxicos que generó la banca en la última burbuja del ladrillo.

Como no estaba controlada por el Estado, esos contratos pactados antes de enero de 2022 no son públicos, según explica Sareb, pero las firmas controladas por los gigantes de la inversión sí dan alguna pista.

"En el marco del contrato con Sareb, la sociedad factura al cliente la totalidad de los servicios ejecutados que han sido prestados tanto por la propia sociedad como por Aliseda Servicios de Gestión Inmobiliaria por importe de 7,59 millones de euros en el ejercicio 2022", asegura Anticipa en su informe anual. Como se ha mencionado anteriormente, esos servicios corresponden casi a medio año, porque comenzaron a prestarse en julio de 2022.

"Asimismo, la sociedad mantiene un contrato de prestación de servicios con Aliseda [...] por la prestación del contrato con Sareb por importe de 3,79 millones de euros", afirma Anticipa sobre su contraparte. Ni Aliseda ni Hipoges mencionan cifras concretas.

Sareb nació con fecha de caducidad: 15 años. Fue ideada como una pata del rescate bancario, con la que aglutinar los activos improductivos (viviendas, crédito a promotores, suelo sin construir, etc.) de la banca rescatada con dinero público. Era la forma de limpiar los balances. Y para adquirir esos activos bancos se endeudó en 50.000 millones, de los que 35.000 acabaron siendo deuda pública.

En sus propios estatutos, Sareb recoge que "la sociedad se constituye por un plazo determinado, hasta el 28 de noviembre de 2027", pero no está tan claro que sea esta fecha en la que baje la persiana.

El pasado verano, fuentes de la entidad reconocían que ese día es el calendario con el que trabajan, pero que todo dependerá de la decisión que tome el Gobierno. Desglosaron que de los más de 50.000 millones en activos que recibieron, el 80% eran préstamos a promotores inmobiliarios y, el resto, inmuebles. De ellos, al cierre del último año se habían vendido 170.000. En total, la sociedad había devuelto deuda por valor de 20.300 millones, pero le quedaban otros 30.000.

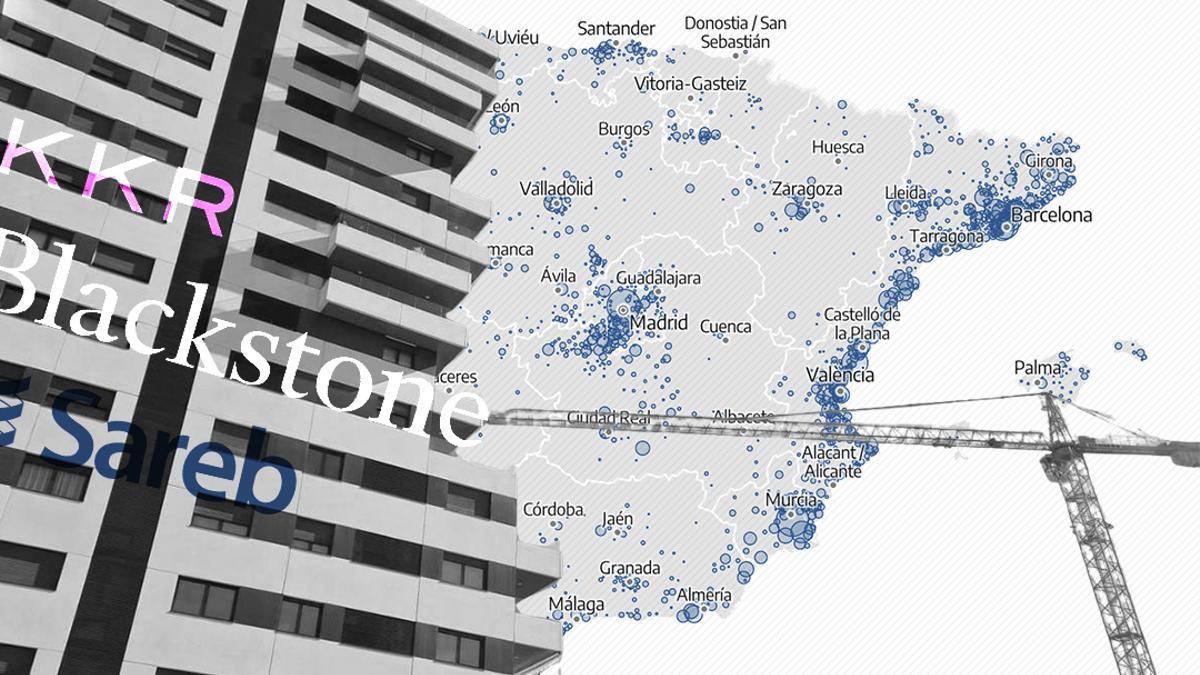

Estas fuentes también indicaron que hay parte de esos activos que no es fácilmente vendible, sobre todo, suelo, porque no está en las zonas por las que hay un interés inmobiliario. Desde hace unos meses, la entidad forma parte del plan para crear un parque de viviendas públicas en alquiler social o asequible, donde puede aportar hasta 46.000 viviendas. En esta información detallamos el mapa de sus pisos.

Sareb comunicó hace unos días sus resultados del primer semestre, que cerró con números rojos por valor de 824 millones de euros. Un año antes perdió 715 millones. Un paso atrás que explica por el aumento de los costes de financiación por la subida de los tipos de interés. Esto ha tenido un impacto en sus cuentas de 350 millones cuando un año antes fueron 158.

Sin embargo, también destaca aspectos positivos. Apunta que ha incrementado la venta de viviendas en un 8%, hasta más de 5.300 unidades y que la generación de ingresos por la venta de activos inmobiliarios ha repuntado un 5% en el semestre, por la mayor actividad de promoción inmobiliaria.